Узнать статус налогоплательщика необходимо для множества важных ситуаций, таких как получение кредита, оформление документов или участие в государственных программах. Этот статус можно проверить с помощью различных онлайн-сервисов, а также обратившись в налоговую службу. Для этого потребуется предоставить личные данные и получить проверяющий код. Будьте внимательны при вводе данных и следуйте инструкциям, чтобы получить актуальную информацию о своем статусе налогоплательщика.

Что ждет человека, который решил отказаться от статуса самозанятого?

Статус самозанятого в России позволяет физическим лицам заниматься предпринимательской деятельностью без регистрации организации. Однако, если человек, являющийся самозанятым, решает отказаться от этого статуса, его ожидает ряд последствий.

В первую очередь, надо понимать, что отказ от статуса самозанятого означает, что человек должен будет зарегистрироваться как индивидуальный предприниматель или создать организацию.

Последствия отказа от статуса самозанятого:

- Необходимость в регистрации: отказ от статуса самозанятого означает, что человек должен будет зарегистрироваться как индивидуальный предприниматель, что связывается с определенными формальностями и расходами.

- Оплата налогов: как индивидуальный предприниматель или владелец организации, человек будет обязан уплачивать налоги, а именно налог на прибыль или налог на доходы физических лиц, в зависимости от формы ведения бизнеса.

- Бухгалтерия: при отказе от статуса самозанятого, человеку будет необходимо вести бухгалтерию — ведение бухгалтерского учета и составление отчетов.

- Отчетность: в качестве индивидуального предпринимателя или представителя организации, человек должен будет сдавать отчетность в налоговые органы, что также связано с дополнительными обязанностями.

- Расходы: с отказом от статуса самозанятого, человек будет нести дополнительные расходы на регистрацию, налоги и бухгалтерию, что может существенно повлиять на его бюджет.

Каждый человек должен самостоятельно решать, нужно ли ему сохранять статус самозанятого или перейти к другой форме предпринимательства. Важно внимательно взвесить все последствия и принять осознанное решение.

Тарифы без сносок и примечаний

Что такое тарифы без сносок и примечаний?

Тарифы без сносок и примечаний — это установленные правительством ставки налогов и сборов, которые применяются к различным видам доходов и активов. Эти ставки обычно устанавливаются в рамках налогового законодательства и определяют процент налога или сбора, который будет взиматься с определенной суммы.

Преимущества тарифов без сносок и примечаний

Использование тарифов без сносок и примечаний имеет несколько преимуществ:

- Ясность и простота: Тарифы без сносок и примечаний предоставляют ясное и однозначное указание на сумму налога или сбора, которую нужно заплатить. Это упрощает понимание налоговых обязательств и исключает необходимость обращения к дополнительной информации или расчетам.

- Уверенность в правильности расчетов: Тарифы без сносок и примечаний устраняют возможность ошибок при определении суммы налога или сбора. Налогоплательщик может быть уверен, что он правильно рассчитывает свои налоговые обязательства, что способствует соблюдению налогового законодательства.

- Отсутствие сложных формул: Тарифы без сносок и примечаний не требуют использования сложных формул или экспертизы в области налогов. Это позволяет налогоплательщикам более легко и быстро рассчитывать свои налоговые обязательства.

Примеры тарифов без сносок и примечаний

Приведем примеры тарифов без сносок и примечаний в различных сферах:

| Сфера | Тариф без сносок и примечаний |

|---|---|

| НДС | 20% |

| Подоходный налог | 13% |

| Налог на имущество | 0,1% от кадастровой стоимости |

Эти тарифы являются общепринятыми и используются для расчета налоговых обязательств в соответствующих сферах.

Использование тарифов без сносок и примечаний является полезным для налогоплательщиков, поскольку обеспечивает ясность и простоту в определении налоговых обязательств. Это позволяет избежать ошибок и быть уверенным в правильности расчетов. Применение тарифов без сносок и примечаний также экономит время налогоплательщика, так как не требует сложных расчетов или поиска дополнительной информации.

Еще раз проверьте статус

Когда дело касается налогоплательщиков, важно быть всегда в курсе своего статуса. Регулярное обновление информации о своей налоговой ситуации может помочь избежать неприятных сюрпризов и проблем с налоговой службой. Процесс проверки статуса налогоплательщика может быть простым и быстрым, если следовать нескольким шагам.

1. Система электронного налогового учета

В большинстве стран существует система электронного налогового учета, которая позволяет налогоплательщикам получать информацию о своем статусе в режиме реального времени. Используя личный кабинет налогоплательщика, вы можете проверить текущую сумму задолженности, оплатить налоги и получить другую важную информацию.

2. Консультация с налоговым советником

Если у вас возникли вопросы или сомнения относительно вашего налогового статуса, рекомендуется обратиться к налоговому советнику. Это эксперт, который может предоставить вам информацию и рекомендации, основываясь на действующем законодательстве.

3. Запрос в налоговую службу

В случае, если вы не имеете доступа к системе электронного налогового учета или не можете получить нужную информацию, вы можете обратиться напрямую в налоговую службу. Предоставив свои персональные данные, вы сможете узнать свой текущий налоговый статус и получить ответы на вопросы, касающиеся ваших налоговых обязательств.

4. Проверка данных в документах

Не забудьте также проверить свои налоговые документы, чтобы убедиться, что все данные указаны правильно. Ошибки или неточности в документах могут привести к неправильному определению вашего налогового статуса. Если вы обнаружили ошибку, свяжитесь с налоговой службой для исправления.

5. Постоянное обновление информации

Важно помнить, что ваш налоговый статус может меняться со временем. В связи с этим, рекомендуется регулярно проверять свою налоговую ситуацию и обновлять информацию, чтобы быть в курсе любых изменений или обязательств.

Проверка статуса налогоплательщика является неотъемлемой частью эффективного управления своими финансами. Следуя приведенным выше шагам, вы сможете быть в курсе своей налоговой ситуации и предотвратить потенциальные проблемы в будущем.

Вопросы и ответы о статусе налогоплательщика

1. Как узнать свой статус налогоплательщика?

Для узнания своего статуса налогоплательщика можно обратиться в налоговую инспекцию или воспользоваться электронными сервисами налоговых органов. Необходимо предоставить свои персональные данные и получить информацию о статусе.

2. Какие типы статусов налогоплательщиков существуют?

Существуют различные типы статусов налогоплательщиков, включая:

- Физическое лицо — индивидуальный предприниматель;

- Физическое лицо — налоговый резидент;

- Физическое лицо — налоговый нерезидент;

- Юридическое лицо — резидент;

- Юридическое лицо — нерезидент и другие.

3. Какие обязанности имеет налогоплательщик?

Основные обязанности налогоплательщика включают:

- Своевременное предоставление отчетности;

- Уплата налогов согласно установленным срокам;

- Соблюдение налогового законодательства;

- Предоставление документов и информации по требованию налоговых органов.

4. Какие преимущества имеет налогоплательщик с хорошим статусом?

Налогоплательщик с хорошим статусом может рассчитывать на следующие преимущества:

- Получение налоговых льгот и снижение налоговой нагрузки;

- Участие в государственных программах и поддержке;

- Получение финансовой помощи и кредитов;

- Повышенная доверия со стороны партнеров и клиентов.

5. Как можно потерять статус налогоплательщика?

Статус налогоплательщика можно потерять, если нарушена одна или несколько условий, установленных налоговым законодательством. Например, неуплата налогов, нарушение сроков предоставления отчетности или предоставление заведомо ложных сведений.

6. Как восстановить статус налогоплательщика?

Для восстановления статуса налогоплательщика необходимо:

- Устранить нарушения, которые привели к потере статуса;

- Своевременно уплатить задолженность по налогам;

- Предоставить необходимую отчетность и информацию в установленный срок.

В случае потери статуса налогоплательщика рекомендуется обратиться в налоговую инспекцию для получения консультации и подробной инструкции по восстановлению статуса.

Что вы узнаете

Узнав статус налогоплательщика, вы получите важную информацию о его правах и обязанностях в сфере налогообложения. Знание статуса позволит вам оценить юридическую ответственность и надежность данного лица перед государством.

1. Информацию о регистрации налогоплательщика

Вы сможете узнать, зарегистрировано ли лицо в налоговой системе. Эта информация поможет вам определить, является ли субъект налогообложения законным участником экономической деятельности.

2. Данные о налоговом статусе

Вам станет известно, какое налогообложение применяется к данному лицу. Вы узнаете о налоговых ставках, обязательных платежах и сроках их уплаты.

3. Историю платежей и задолженностей

Благодаря информации о платежах и задолженностях вы сможете оценить финансовую дисциплину и надежность налогоплательщика. Узнав о наличии долгов, вы сможете принять решение о сотрудничестве или о возможности возникновения проблем в будущем.

4. Информацию о юридическом и физическом лице

Анализируя статус налогоплательщика, вы получите данные о его юридическом и физическом лице. Вы сможете узнать организационно-правовую форму, данные об учредителях и руководителях, а также о физическом состоянии и деятельности данного лица.

5. Сведения о регистрации и изменении налоговых регистрационных данных

Вы сможете проверить актуальность данных о налогоплательщике, узнав о регистрации и изменении его налоговых регистрационных данных. Это позволит вам быть в курсе всех изменений, связанных с финансовой деятельностью данного лица.

Оптимизация процесса сотрудничества

1. Установление четких целей и ролей

Определение четких целей и ролей каждой стороны является первым шагом в оптимизации сотрудничества. Каждая сторона должна понимать, что от нее ожидается и какой результат должен быть достигнут. Это позволяет избежать путаницы и неопределенности, а также способствует более эффективному использованию ресурсов и времени.

2. Установление эффективной коммуникации

Эффективная коммуникация является ключевым элементом успешного сотрудничества. Регулярные совещания, обмен информацией и отчетность позволяют сторонам быть в курсе текущего состояния и прогресса работы. Также важно установить правила коммуникации и выбрать подходящие инструменты для общения, например электронные письма, видеоконференции или проектные системы.

3. Автоматизация бизнес-процессов

Автоматизация бизнес-процессов позволяет ускорить выполнение рутиных задач и снизить вероятность ошибок. Использование специальных программ и систем автоматизации позволяет значительно повысить эффективность работы и сократить время, затраченное на выполнение задач.

4. Распределение ответственности и ресурсов

Четкое распределение ответственности и ресурсов помогает избежать дублирования работ и конфликтов между сторонами. Каждая сторона должна понимать свои задачи и обязанности, а также иметь доступ к необходимым ресурсам для выполнения работы. Это способствует более гармоничному сотрудничеству и улучшает результаты работы.

5. Постоянный мониторинг и анализ результатов

Постоянный мониторинг и анализ результатов сотрудничества позволяют выявлять проблемные моменты и осуществлять корректировку процессов. Ведение регулярной отчетности и анализ данных помогает выявить неэффективные процессы и предложить оптимизированные решения. Это позволяет улучшить планирование и управление проектами.

Статус налогоплательщика в справке 2-НДФЛ

Основные пункты справки 2-НДФЛ:

- Личные данные налогоплательщика. В этом разделе указываются ФИО, ИНН, дата рождения и другая идентифицирующая информация о физическом лице.

- Информация о доходе. Здесь указывается сумма дохода, полученная налогоплательщиком за определенный период, а также информация о том, в какой форме был получен доход (например, зарплата, сдача в аренду имущества или проценты по депозиту).

- Налоги и страховые взносы. В этом разделе содержится информация о суммах уплаченного налога на доходы физических лиц (НДФЛ) и страховых взносах, а также о причинах удержания этих сумм.

- Источники дохода. Здесь указываются организации или лица, выплачивающие доход налогоплательщику. Это может быть работодатель, арендатор, банк и т. д.

Значимость справки 2-НДФЛ:

Справка 2-НДФЛ является документом, подтверждающим статус налогоплательщика и используется в различных финансовых операциях, включая получение кредитов, оформление страховых полисов, осуществление покупок недвижимости и другого ценного имущества. Этот документ также может быть необходим для получения различных социальных льгот и государственных пособий.

| Преимущества справки 2-НДФЛ: | Недостатки справки 2-НДФЛ: |

|---|---|

|

|

В целом, справка 2-НДФЛ является важным документом, который помогает доказать налоговую дисциплину и финансовую надежность налогоплательщика. Она дает возможность финансовым и страховым организациям убедиться в доходах и налоговых обязательствах клиента перед осуществлением финансовых операций.

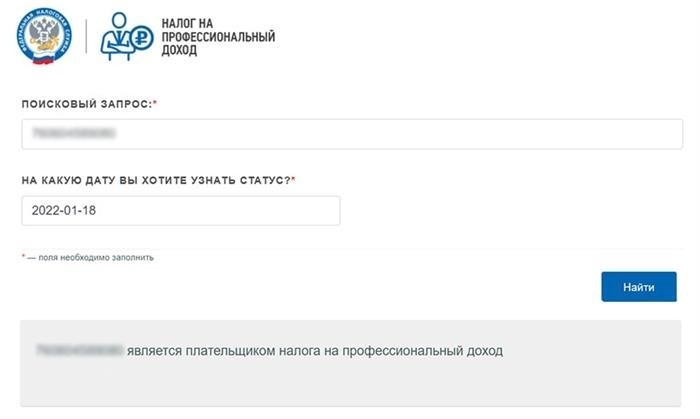

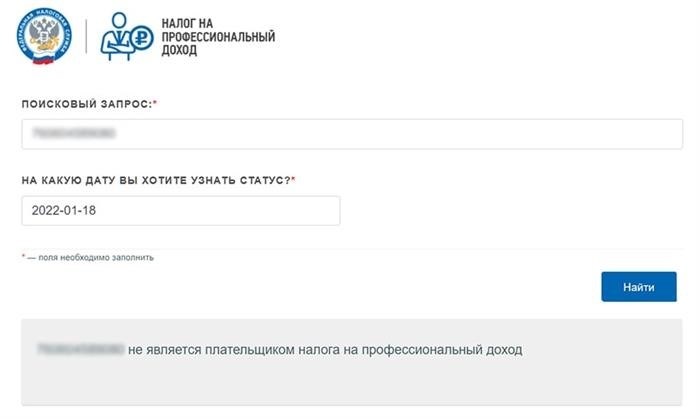

Что делать, если статус самозанятого не подтвердился

Получение статуса самозанятого в России может быть важным шагом для многих граждан. Однако, иногда процесс подтверждения статуса может вызывать определенные трудности. Если ваш статус самозанятого не подтвердился, следуйте данным рекомендациям, чтобы разобраться в ситуации и принять соответствующие меры.

1. Проверьте введенные данные

Первым делом необходимо убедиться, что вы правильно ввели все необходимые данные налоговой службе. Проверьте свое ИНН, ФИО и другую персональную информацию, чтобы исключить возможность ошибок и опечаток.

2. Обратитесь в налоговую службу для разъяснения

Если вы уверены в правильности введенных данных, свяжитесь с налоговой службой для разъяснения причин, по которым ваш статус самозанятого не подтвердился. Налоговые специалисты смогут объяснить вам возможные причины отказа и помочь с дальнейшими действиями.

3. Подготовьте дополнительные документы

Возможно, вам потребуется предоставить дополнительные документы или подтверждения, чтобы подтвердить свой статус самозанятого. Обратитесь в налоговую службу для уточнения необходимых документов и процедур.

4. Обжалуйте решение налоговой службы

Если вы считаете, что отказ в подтверждении статуса самозанятого был ошибочным или несправедливым, у вас есть право обжаловать это решение. Подготовьте соответствующие документы и обратитесь в соответствующие органы для подачи жалобы.

5. Проконсультируйтесь с юристом

Если вы столкнулись с проблемами в процессе подтверждения статуса самозанятого, рекомендуется проконсультироваться с опытным юристом. Юрист сможет оценить вашу ситуацию, дать рекомендации и помочь вам в принятии правильных решений.

В случае, если ваш статус самозанятого не подтвердился, не отчаивайтесь. Следуйте указанным рекомендациям, чтобы разобраться в ситуации и принять необходимые меры. Помните, что получение статуса самозанятого может быть важным шагом в вашей профессиональной жизни, поэтому стоит приложить все усилия для его успешного получения.

Где указывать статус налогоплательщика в платежке

1. Назначение платежа

Одним из мест, где указывается статус налогоплательщика, является раздел «Назначение платежа» платежной квитанции. В этом разделе нужно указать, что данный платеж является налоговым, а также указать тип налога, код и наименование налогового органа.

2. Реквизиты плательщика

Статус налогоплательщика также указывается в разделе «Реквизиты плательщика» платежной квитанции. Здесь необходимо указать, что плательщик является налогоплательщиком, указать его регистрационный номер, наименование налогового органа, а также другие дополнительные данные, которые могут потребоваться в зависимости от конкретной ситуации.

3. Поле «Статус налогоплательщика»

Также можно указать статус налогоплательщика в отдельном поле «Статус налогоплательщика» платежной квитанции. В этом поле можно выбрать один из предопределенных вариантов, таких как «физическое лицо», «индивидуальный предприниматель», «юридическое лицо» и т.д.

4. Примечания и комментарии

Если есть необходимость дополнительно указать статус налогоплательщика, это можно сделать в разделе «Примечания» или «Комментарии» платежной квитанции. Здесь можно указать любую дополнительную информацию, которая может быть полезна при обработке платежа.

Правила указания информации

В ситуации, когда требуется узнать статус налогоплательщика, необходимо правильно указывать информацию, чтобы получить точные результаты. Важно соблюдать следующие правила:

1. Точное указание ФИО

Необходимо указывать полное и точное ФИО налогоплательщика. Любые ошибки или опечатки в ФИО могут привести к неправильным результатам.

2. Указание ИНН

ИНН является основным идентификатором налогоплательщика. При запросе статуса необходимо указывать ИНН без ошибок.

3. Необходимость указания дополнительных данных

В зависимости от конкретной ситуации могут потребоваться дополнительные данные для получения корректного статуса налогоплательщика. Например, это может быть информация о юридическом адресе или о дате регистрации.

4. Проверка актуальности информации

При указании информации необходимо убедиться в ее актуальности и соответствии действительности. Устаревшая или неверная информация может привести к неправильным результатам.

5. Использование официальных источников

Для получения точной и достоверной информации о статусе налогоплательщика следует использовать официальные источники, такие как сайты налоговой службы или специализированные сервисы.

6. Соблюдение законодательства

При запросе информации о статусе налогоплательщика необходимо соблюдать законодательство и правила конфиденциальности. Недостаточно правомочности для получения такой информации может привести к непредвиденным последствиям.

Значение в платежке

В платежке содержится информация, которая используется для определения статуса налогоплательщика. Она играет важную роль при решении таких вопросов, как определение налоговой базы, расчет суммы налога и проверка правильности уплаты налоговых обязательств.

Значение в платежке включает в себя следующие основные элементы:

- Наименование организации: показывает налоговому органу, с какой организацией они имеют дело.

- ИНН: уникальный идентификационный номер налогоплательщика. Позволяет налоговым органам точно идентифицировать физическое или юридическое лицо.

- КПП: код причины постановки на учет. Используется для классификации налогоплательщиков по различным категориям.

- ОКТМО: общероссийский классификатор территорий муниципальных образований. Указывает местонахождение налогоплательщика.

- ОКВЭД: общероссийский классификатор видов экономической деятельности. Определяет основной вид деятельности налогоплательщика.

Все эти данные в платежке позволяют налоговым органам контролировать уплату налогов и проверять соответствие деятельности налогоплательщика законодательству. Они также могут использоваться при проведении налоговых аудитов и расследовании налоговых преступлений.

Таким образом, значение в платежке является ключевым для определения статуса налогоплательщика и обеспечения исполнения налоговых обязательств. Правильное заполнение и предоставление этих данных очень важно, чтобы избежать проблем с налоговыми органами и потенциальные штрафы или иные негативные последствия.