Налог на добавленную стоимость (НДС) — это один из основных налогов, которым облагаются товары и услуги. Обычно предприниматели выплачивают НДС в порядке ежемесячных авансовых платежей по окончанию каждого календарного месяца. Однако существуют исключения, когда можно платить НДС сразу всю сумму. Такой вариант возможен при выборе упрощенной системы налогообложения или при определенных категориях товаров и услуг.

КБК по НДС-2026: важная информация для налогоплательщиков

Что представляет собой КБК по НДС-2026?

КБК по НДС-2026 — это код бюджетной классификации, который используется для идентификации и учёта платежей по налогу на добавленную стоимость (НДС). Каждый КБК имеет свой набор цифр, который указывает конкретные параметры платежа.

В составе КБК по НДС-2026 присутствуют следующие разделы:

- Раздел 1: Этот раздел отражает основные характеристики НДС. Например, это может быть код ОКТМО (Общероссийский классификатор территорий муниципальных образований) вашего муниципалитета.

- Раздел 2: В этом разделе указывается код организации, которая уплачивает НДС.

- Раздел 3: Данный раздел описывает цель платежа. Например, это может быть уплата НДС за конкретную услугу или товар.

Как правильно использовать КБК по НДС-2026?

Для успешной уплаты НДС рекомендуется следовать нескольким простым рекомендациям:

- Проверьте актуальность КБК: Регулярно проверяйте актуальность кода бюджетной классификации, чтобы избежать ошибок и неправильных платежей.

- Уточните информацию: Если у вас возникли вопросы или неясности по использованию КБК по НДС-2026, обратитесь за помощью к специалисту по налогообложению или в налоговую службу.

- Сохраняйте документы: Операции по уплате НДС должны быть хорошо задокументированы. Сохраняйте все квитанции, счета-фактуры и другие документы, связанные с платежами по НДС.

Преимущества использования КБК по НДС-2026

Использование КБК по НДС-2026 предоставляет налогоплательщику следующие преимущества:

- Удобство: Код бюджетной классификации позволяет быстро и точно идентифицировать платежи, связанные с НДС.

- Прозрачность: Каждый раздел КБК по НДС-2026 дает информацию о конкретных характеристиках платежа, что обеспечивает прозрачность и четкость при взаимодействии с налоговыми органами.

- Соответствие законодательству: При использовании КБК по НДС-2026 вы соблюдаете требования законодательства в части оплаты налога на добавленную стоимость.

Использование КБК по НДС-2026 является важным элементом при уплате налога на добавленную стоимость. Правильное применение КБК позволяет снизить вероятность ошибок и эффективно взаимодействовать с налоговыми органами.

Как платить НДС в 2026 году: новые правила

Одновременная оплата всей суммы НДС

Согласно новым правилам, с 1 января 2026 года компании, торгующие товарами или оказывающие услуги, могут оплачивать НДС сразу всю сумму налога в налоговом периоде, а не постепенно, как ранее.

Преимущества оплаты НДС сразу

Оплата НДС сразу всей суммы может быть выгодной для предприятий, так как позволяет избежать дополнительных расчетов и учета оборотных средств, связанных с этим налогом. Это также упрощает бухгалтерский учет и позволяет снизить административные расходы.

Как оплатить НДС сразу?

Для оплаты НДС сразу необходимо заполнить и подать декларацию по НДС в налоговый орган. В декларации указывается сумма НДС, подлежащая уплате. Налоговый период для оплаты всей суммы НДС сокращен до одного месяца.

Недостатки оплаты НДС сразу

Однако, оплата НДС сразу всей суммы также имеет некоторые недостатки. Например, компания может столкнуться с нехваткой денежных средств для уплаты налога в полном объеме. Также, если компания предоставляет отсрочку платежа покупателям, оплата НДС сразу может привести к неравномерности поступления денежных средств.

Основные изменения в платежной системе НДС в 2026 году

| Правило | Предыдущие правила | Новые правила |

|---|---|---|

| Способ оплаты НДС | Постепенная оплата | Одновременная оплата всей суммы |

| Налоговый период | 3 месяца | 1 месяц |

| Документы для оплаты | Счета, накладные | Декларация по НДС |

С учетом новых правил оплаты НДС в 2026 году, компании должны планировать свои финансовые ресурсы и учитывать возможные расчеты с налоговыми органами. Оптимальный способ оплаты выбирается исходя из особенностей бизнеса и его финансового положения. Важно своевременно изучить изменения в законодательстве и проконсультироваться с специалистами в области налогового права.

Сроки уплаты НДС-2026

В 2026 году сроки уплаты НДС остаются прежними и регулируются Налоговым кодексом Российской Федерации.

Общие сроки уплаты НДС

- При ежеквартальной системе налогообложения, уплата НДС проводится до 25-го числа в месяце, следующем за отчетным кварталом.

- При ежемесячной системе налогообложения, уплата НДС проводится до 20-го числа месяца, следующего за отчетным.

Исключения

Есть несколько случаев, когда сроки уплаты НДС могут отличаться от общих правил:

- Если последний день срока выплаты НДС приходится на выходной или праздничный день, срок сдвигается на следующий рабочий день.

- Если организация применяет упрощенную систему налогообложения, срок уплаты НДС может быть перенесен на следующий календарный год.

Дополнительные сведения

Если предприниматель или организация задерживает уплату НДС, это может привести к наложению штрафов и последующим проблемам с налоговой инспекцией. Поэтому важно соблюдать установленные сроки уплаты НДС и вести своевременный учет.

Краткий обзор сроков уплаты НДС-2026:

| Система налогообложения | Срок уплаты НДС |

|---|---|

| Ежеквартальная | До 25-го числа в месяце, следующем за отчетным кварталом |

| Ежемесячная | До 20-го числа месяца, следующего за отчетным |

Не забывайте, что точное понимание сроков уплаты НДС позволяет предотвратить нежелательные последствия и обеспечить собственную финансовую устойчивость.

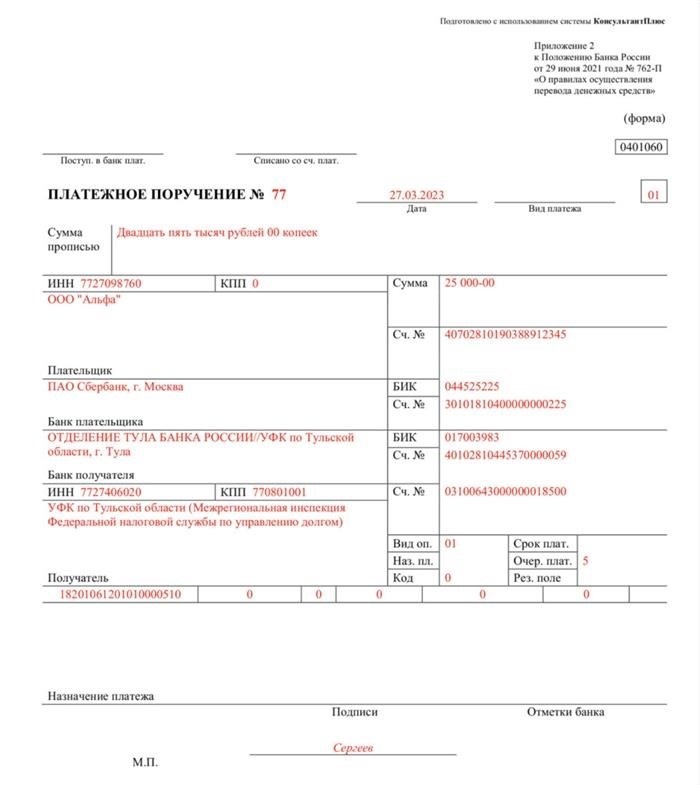

Платежное поручение по НДС-2026

Платежное поручение по налогу на добавленную стоимость (НДС) представляет собой документ, с помощью которого осуществляется перечисление средств в бюджет в качестве уплаты данного налога. Каждый налогоплательщик обязан правильно оформить и своевременно отправить платежное поручение, чтобы избежать штрафов и проблем с налоговой службой.

Структура платежного поручения

Платежное поручение по НДС-2026 состоит из следующих основных элементов:

- Постановление об уплате НДС — указывается код и наименование бюджетной классификации доходов и расходов, в соответствии с которыми осуществляется уплата данного налога;

- Реквизиты налогоплательщика — наименование организации, ИНН, КПП, банковские реквизиты;

- Сумма НДС к уплате — указывается сумма налога, подлежащая уплате в бюджет;

- Дата и место заполнения платежного поручения — указываются дата заполнения документа и город, в котором он заполняется;

- Подпись налогоплательщика — документ должен быть подписан руководителем организации или уполномоченным лицом.

Платежное поручение по НДС-2026 должно быть составлено в соответствии с требованиями Федерального закона от 27.11.2017 N 335-ФЗ «О внесении изменений в Налоговый кодекс Российской Федерации и отдельные законодательные акты Российской Федерации», а также Приказа Федеральной налоговой службы России от 26.10.2017 N ММВ-7-3/567@ «Об утверждении форм, порядка заполнения и представления деклараций по налогу на добавленную стоимость, учетной политики в части налога на добавленную стоимость и правил ведения реестра налоговых накладных».

Преимущества правильного оформления платежного поручения

Корректное оформление платежного поручения по НДС-2026 имеет следующие преимущества:

- Соблюдение требований законодательства — правильное оформление и заполнение формы платежного поручения позволяет избежать нарушений и повышает шансы налогоплательщика на отсутствие штрафов и проверок со стороны налоговой службы;

- Ускорение процесса уплаты налога — правильно заполненное платежное поручение облегчает процесс уплаты НДС, ускоряет его и снижает риски ошибок или неправильного толкования документа в налоговой службе;

- Упрощение учета налоговых платежей — правильно оформленные платежные поручения упрощают учет налоговых платежей в бухгалтерии организации, делают его более прозрачным и удобным для консолидации и контроля.

Важно помнить, что каждая ошибка или недочет в оформлении платежного поручения может повлечь за собой негативные последствия для налогоплательщика. Поэтому рекомендуется тщательно проверять документ перед его отправкой в налоговую службу и при необходимости проконсультироваться с юристом или специалистом в области налогового права.

А можно ли платить НДС «как раньше»?

Система платежей по налогу на добавленную стоимость (НДС) в России регулярно изменяется и совершенствуется. Введение электронных касс и онлайн-фискализации, а также ужесточение контроля со стороны налоговых органов приводят к постоянным изменениям в порядке уплаты НДС. Однако, вопрос о возможности платить НДС «как раньше» все еще остается актуальным для многих предпринимателей и бизнесменов.

На данный момент, согласно действующему законодательству, платежи по НДС осуществляются в сроки, установленные Федеральным законом. Основной способ оплаты НДС – это ежемесячно. В соответствии с этим порядком, предприятия и индивидуальные предприниматели должны ежемесячно до определенного числа платить сумму НДС, рассчитанную на основании установленных норм, ставок и правил.

Несмотря на внедрение новых электронных систем и изменения в законодательстве, платить НДС «как раньше» не предоставляется возможным. Однако, современные платежные системы и электронные сервисы позволяют упростить процедуру оплаты НДС и учитывать все необходимые требования и изменения, связанные с налогообложением.