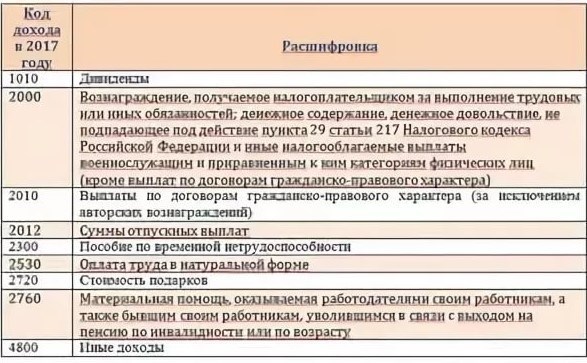

Код 2000 в налоговой декларации 2-НДФЛ предназначен для указания полученных налогоплательщиком доходов, которые облагаются по ставке 0%. Этот код актуален для категорий граждан, имеющих право на налоговые вычеты и льготы. В статье рассматриваются особенности применения кода 2000 и способы его использования для минимизации налоговой нагрузки.

Доходы, подпадающие под подоходный налог, включают в себя различные виды доходов физических лиц.

Следующие виды доходов частично подпадают под действие подоходного налога:

1. Заработная плата и доходы от предпринимательской деятельности.

Это основные источники доходов физических лиц. Заработная плата включает в себя премии, надбавки и компенсации, начисляемые работодателем. Доходы от предпринимательской деятельности охватывают прибыль, полученную от ведения бизнеса.

2. Доходы от сдачи в аренду недвижимости и имущества.

Если физическое лицо сдает в аренду свою недвижимость или имущество, доход от этой деятельности также подлежит обложению налогом.

3. Дивиденды и проценты по долговым обязательствам.

Физические лица, получающие дивиденды от акций или проценты по долговым обязательствам, должны уплатить налог на эти доходы.

4. Доходы от продажи ценных бумаг и недвижимости.

Если физическое лицо продает ценные бумаги (акции, облигации) или недвижимость, полученная прибыль также подлежит налогообложению.

5. Доходы от интеллектуальной собственности.

Физические лица, имеющие доходы от использования интеллектуальной собственности (авторские права, патенты), должны уплатить налог на эти доходы.

6. Пенсии и выплаты по страховым полисам.

Доходы, полученные в виде пенсий и выплат по страховым полисам, также подлежат обложению налогом.

При определении суммы налогооблагаемых доходов учитываются вычеты и льготы, предусмотренные законодательством. Точные процентные ставки и дополнительные требования по уплате подоходного налога могут различаться в зависимости от источника дохода и статуса налогоплательщика.

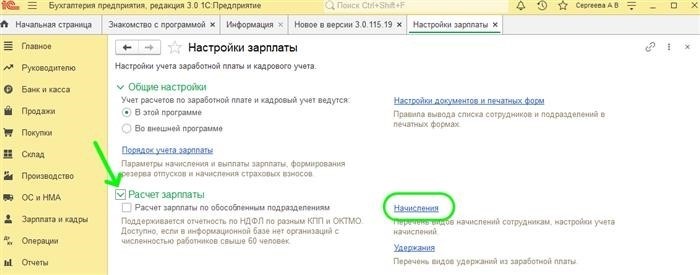

Настройки каждого вида премии

Денежная премия

1. Размер премии:

- За каждый вид работы может быть установлен свой размер премии;

- Процент от заработной платы;

- Фиксированная сумма, назначаемая в зависимости от достижения определенных результатов.

2. Учет премии в налоговом учете:

- Начисление премии включается в налогооблагаемую базу;

- Налог на доходы физических лиц (НДФЛ) начисляется с учетом размера премии.

Материальная премия

1. Вид материальной премии:

- Подарки;

- Товары;

- Сертификаты на услуги или продукцию.

2. Ограничения в получении:

- Материальная премия может быть предоставлена только при достижении определенных результатов в работе;

- Ограничения на сумму материальной премии, установленные организацией.

Премия в виде акций

1. Доступность к получению акций:

- Акции могут быть предоставлены только определенным категориям работников;

- Количество акций, начисляемых каждому сотруднику, может быть ограничено.

2. Определение стоимости акций:

- Премия в виде акций может быть начислена по рыночной стоимости акций организации;

- Ставка за акцию может быть установлена организацией.

Премия в виде путевок

1. Виды путевок:

- Путевки в санатории;

- Путевки в отпускные пункты;

- Путевки на море или в горы.

2. Учет путевок в налоговом учете:

- Стоимость путевки может быть начислена в заработную плату работника;

- Налог на доходы физических лиц (НДФЛ) начисляется с учетом стоимости путевки.

Каждый вид премии имеет свои особенности и требует определенных настроек. Установка размера премии, учет ее в налоговом учете, определение доступности для получения и ограничений – важные вопросы, которые нужно рассмотреть при настройке каждого вида премии. Тщательное планирование и настройка премий позволят организации мотивировать сотрудников и достигать высоких результатов в работе.

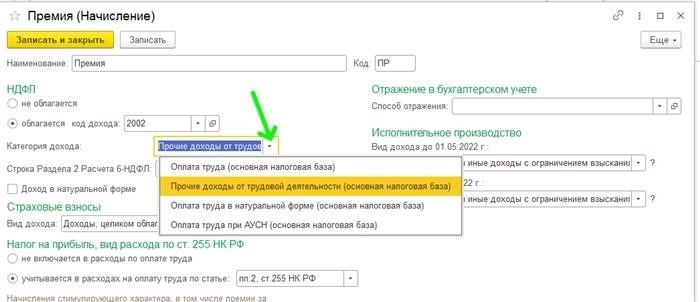

Премия с кодом дохода 2002

Характеристики премии с кодом дохода 2002:

- Премия выплачивается работнику в дополнение к его основной заработной плате;

- Размер премии определяется работодателем в рамках установленных правил и политики;

- Премия может быть начислена как за индивидуальные достижения работника, так и за коллективные результаты;

- Начисление премии с кодом дохода 2002 осуществляется отдельной строкой в заработной плате;

- При выплате премии применяются налоговые вычеты и ставки, установленные для доходов с кодом 2002 в соответствии с законодательством о налоге на доходы физических лиц.

НДФЛ на премию с кодом дохода 2002:

Премия с кодом дохода 2002 является объектом налогообложения по НДФЛ. Размер налога рассчитывается и удерживается работодателем с премии работника. Ставка налога на премию соответствует установленной ставке на доходы, отнесенные к коду 2002.

Преимущества премии с кодом дохода 2002:

- Мотивация работников к достижению лучших результатов;

- Стимулирование индивидуального и коллективного труда;

- Повышение уровня производительности и результативности работы;

- Возможность использования налоговых вычетов при расчете налога на доходы физических лиц;

- Улучшение общей атмосферы и морального климата в коллективе.

В конечном итоге премия с кодом дохода 2002 — это способ поощрения и мотивации работников организации, что ведет к повышению результативности труда, улучшению рабочего климата и достижению общих целей компании.

Доходы, облагаемые НДФЛ в полном размере

Существует несколько категорий доходов, которые облагаются НДФЛ в полном размере:

- Заработная плата: доходы, получаемые физическими лицами в виде заработной платы за выполненную работу. НДФЛ начисляется на все суммы, получаемые работником в рамках трудового договора.

- Авторские вознаграждения: доходы, получаемые авторами за использование их произведений в различных формах. НДФЛ начисляется на полную сумму авторского вознаграждения, без учета каких-либо налоговых вычетов.

- Рента: доходы, получаемые физическими лицами от сдачи имущества в аренду или арендуемых прав. НДФЛ начисляется на полную сумму рентных платежей.

Таким образом, доходы, облагаемые в полном размере НДФЛ, включают в себя заработную плату, авторские вознаграждения и ренту. Для этих видов доходов не предусмотрены налоговые вычеты, и НДФЛ начисляется на полную сумму дохода.

Общий размер НДФЛ составляет 13%, однако для некоторых категорий налогоплательщиков могут быть предусмотрены специальные льготы и сниженные ставки.

Таким образом, при наличии доходов, облагаемых в полном размере НДФЛ, гражданам необходимо учесть этот фактор при планировании своего бюджета и составлении налоговой декларации. Соблюдение налогового законодательства поможет избежать штрафов и проблем с налоговыми органами.