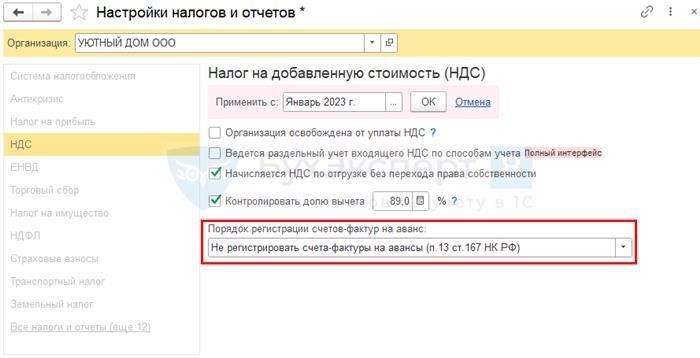

Статья 13 пункт 167 Налогового кодекса Российской Федерации предоставляет разъяснение по вопросу авансирования, которое является важным аспектом налогообложения.

Учет авансов у продавца

Учет авансовых платежей является важным аспектом для продавца, так как это позволяет отслеживать и контролировать движение финансовых средств.

Основные принципы учета авансов у продавца:

- Фиксирование авансовой платы. При получении аванса продавец должен оформить соответствующий документ, например, кассовый ордер или получить квитанцию от покупателя. Это позволяет подтвердить факт получения аванса и установить его сумму.

- Отражение в бухгалтерии. Авансовые платежи должны быть отражены в бухгалтерии продавца. Это позволяет вести учет и контроль за авансами, а также правильно отражать финансовые результаты деятельности.

- Регистрация авансовых платежей по счетам. Авансовые платежи должны быть зарегистрированы по соответствующим счетам бухгалтерии. Например, аванс на поставку товара может быть зарегистрирован на счете «Дебиторская задолженность».

Отчетность по авансам:

Продавец должен предоставлять отчетность о движении авансовых платежей. Это может быть отчет о состоянии авансов на определенную дату, отчет о поступлении и расходе авансов, отчет о задолженности по авансам и другие формы отчетности, необходимые для контроля и анализа финансовых потоков.

Строгий контроль за авансами:

Продавец должен строго контролировать движение авансовых платежей. Это включает в себя проверку достоверности и своевременности поступления аванса, отслеживание сроков выполнения обязательств и вовремя информирование покупателя о состоянии авансов.

Важно помнить: Учет авансов у продавца — это важная составляющая успешной коммерческой деятельности. Правильный и эффективный учет авансов помогает продавцу контролировать финансовые потоки и устанавливать хорошие отношения с покупателями.

Действия покупателя при перечислении предоплаты

Перед тем как перечислить предоплату при покупке товара или услуги, покупатель должен быть внимателен и ознакомиться с определенными правилами и действиями, которые ему необходимо выполнить. Ниже приведены ключевые моменты, которые стоит учесть.

1. Проверьте надежность продавца

Перед перечислением предоплаты, необходимо убедиться в надежности продавца. Проверьте его репутацию, отзывы покупателей, наличие контактной информации, а также проверьте, имеется ли у него регистрация и разрешение на осуществление деятельности.

2. Запросите договор или условия предоставления товара/услуги

Просите продавца предоставить вам договор или условия, согласно которым он готов передавать товар или предоставлять услугу. В документе должны быть четко прописаны все условия оплаты, сроки поставки, гарантии, ответственность сторон и прочие важные моменты.

3. Проверьте реквизиты продавца и реквизиты расчетного счета

Важно проверить правильность указанных реквизитов продавца и реквизитов расчетного счета, на который вы будете перечислять предоплату. Проверьте совпадение названия организации, ИНН, КПП, банковских реквизитов.

4. Внимательно заполните документы и укажите цель платежа

Особое внимание уделите правильному заполнению документов при перечислении предоплаты. Укажите цель платежа (например, «предоплата за товар»), укажите реквизиты продавца, дату платежа и сумму оплаты.

5. Сохраните подтверждающие документы

Сохраните все подтверждающие документы о перечислении предоплаты, такие как квитанции или выписки из банка. Эти документы могут пригодиться в случае спора с продавцом или возврата денежных средств.

НДС с авансов полученных – что это?

Для того чтобы учесть НДС с авансов, необходимо выполнить определенные условия:

- Наличие договора с условиями предоплаты. Для учета НДС с авансов полученных, необходимо заключить договор на поставку товаров или оказание услуг, в котором прописано условие предоставления аванса.

- Предъявление счета-фактуры. Отправитель аванса должен предоставить получателю счет-фактуру на сумму полученного аванса. Это необходимо для правильного учета НДС по авансу.

- Соблюдение срока поставки товаров или оказания услуги. Получатель аванса должен выполнить договоренности о поставке товаров или оказании услуги в установленные сроки.

В случае, если организация удовлетворяет всем вышеперечисленным условиям, она имеет право учесть НДС с авансов полученных в расчете налоговой базы по НДС. Это позволяет снизить сумму налоговых платежей и улучшить финансовое положение предприятия.

| Сумма аванса | Ставка НДС | Сумма НДС |

|---|---|---|

| 100 000 рублей | 20% | 20 000 рублей |

Примечание: Расчет НДС с авансов полученных осуществляется путем умножения суммы аванса на ставку НДС (20% в данном примере). Результат является суммой НДС, которую можно учесть в расчете налоговой базы по НДС.

Таким образом, НДС с авансов полученных – это возможность для организаций использовать предоставленные авансы в качестве уменьшения суммы налоговых платежей по НДС. Это позволяет сократить финансовые затраты и улучшить финансовое положение предприятия.

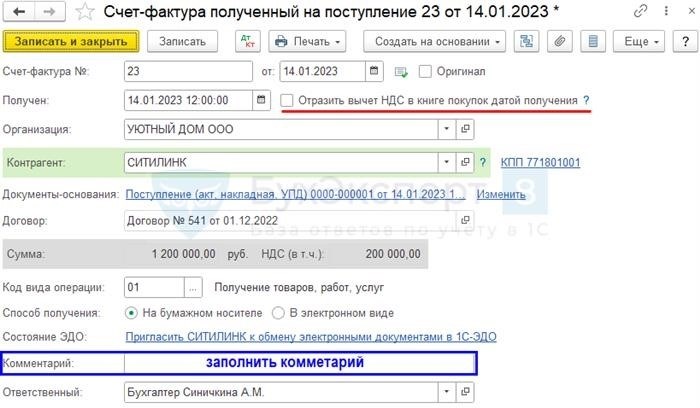

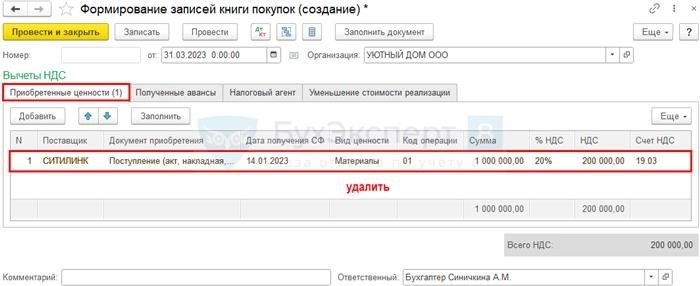

Учет в программе 1С

Преимущества использования программы 1С для учета:

- Автоматизация процесса — программная система позволяет автоматически регистрировать операции и генерировать необходимые документы;

- Точность и надежность — программный учет исключает возможность ошибок человека и обеспечивает точность данных;

- Удобство анализа — в программе 1С можно генерировать различные отчеты и анализировать финансовые показатели организации;

- Сохранение истории — все операции регистрируются и сохраняются в программе, что позволяет в любой момент вернуться к предыдущим данным.

Структура учета в программе 1С:

Учет в программе 1С основан на использовании счетов и подсчетов. Основные элементы учета:

- Счета — используются для учета различных видов операций и имущества.

- Подсчеты — используются для детализации записей в счетах и уточнения информации.

Порядок работы с программой 1С:

- Настройка программы — внесение в программу информации о предприятии, его структуре и счетах.

- Регистрация операций — запись в программе финансовых операций, таких как поступление и расход денежных средств, покупка и продажа товаров, начисление и выплата заработной платы.

- Генерация отчетов — формирование отчетов о финансовом состоянии организации, анализ показателей и прогнозирование.

Учет в программе 1С является неотъемлемой частью ведения финансовой деятельности организации. Он позволяет автоматизировать процесс, обеспечить точность и удобство анализа данных, а также сохранить историю операций. С помощью программы 1С можно эффективно вести учет и управлять финансами предприятия.

Когда НДС с авансов полученных начислять не нужно

Когда аванс считается предоплатой без НДС

При определенных условиях аванс, полученный от клиента, может считаться предоплатой без начисления НДС, а именно:

- Когда услуга или поставка товара еще не были выполнены и не переданы клиенту;

- Когда сумма аванса указана в договоре и является предварительной оплатой за будущую услугу или товар;

- Когда по договору предусмотрены конкретные условия отказа от услуги или товара, включая возврат аванса;

- Когда в договоре присутствует условие о необратимости аванса или его части в случае невыполнения условий договора.

Примеры ситуаций, когда НДС с авансов не начисляется

Для большей наглядности, рассмотрим несколько примеров ситуаций, когда НДС с авансового платежа не нужно начислять:

| Пример 1 | Компания А заключает договор с компанией Б на рекламные услуги. В договоре указана сумма аванса, который является предоплатой за рекламные услуги. По условиям договора, аванс не возвращается в случае отказа от услуги. Таким образом, НДС с аванса не нужно начислять. |

| Пример 2 | Компания Х заключает договор с компанией У на поставку оборудования. В договоре указана сумма аванса, который является предварительной оплатой за оборудование. По условиям договора, аванс может быть возвращен в случае невыполнения условий договора. В данном случае, НДС с аванса также не нужно начислять. |

Таким образом, в соответствии с Пунктом 13 Статьи 167 Налогового кодекса Российской Федерации, НДС с авансов полученных можно не начислять в определенных ситуациях, которые должны быть ясно прописаны в договоре между сторонами.

Ответственность продавца, не начисляющего НДС с авансов полученных

В соответствии со статьей 167 Налогового кодекса Российской Федерации (НК РФ), продавцы, получившие авансы, обязаны начислять и уплачивать налог на добавленную стоимость (НДС) с суммы авансов. Нарушение этого обязательства влечет за собой ответственность продавца перед налоговыми органами.

Нормы ответственности продавца за не начисление НДС с авансов полученных:

- В случае несоблюдения требований, установленных статьей 167 НК РФ, продавец может быть привлечен к административной ответственности по статье 15.1 Кодекса Российской Федерации об административных правонарушениях. Максимальный размер административного штрафа составляет 30% суммы НДС, которую не было начислено с авансов;

- Помимо административной ответственности, продавец также может быть обязан уплатить дополнительные санкции в виде пени за неуплату или неполное уплату НДС с авансов. Размер пени устанавливается в размере одной трехсотой действующей ставки рефинансирования Центрального банка РФ за каждый день просрочки;

- В случае непредоставления документов и информации по требованию налоговых органов или предоставления заведомо ложной информации, продавец может быть привлечен к административной или уголовной ответственности в соответствии с действующим законодательством;

- На основании результатов проверки деятельности продавца, налоговые органы могут принять решение о начислении штрафов и требовании взыскания недоимки. Размер штрафов и недоимки зависит от суммы неуплаченного НДС и может быть значительным;

- В случае систематического неначисления НДС с авансов, налоговые органы могут принять решение о приостановлении или прекращении деятельности продавца в соответствии с действующим законодательством.

Как избежать ответственности продавца за не начисление НДС с авансов полученных?

Для того чтобы избежать ответственности перед налоговыми органами, продавцы должны быть внимательны и следовать законодательству в области налогообложения. В частности, следует учесть следующие моменты:

- Установить правильные условия в договорах с клиентами относительно авансового платежа и начисления НДС;

- Осуществлять своевременное и корректное начисление и уплату НДС с суммы авансов;

- Предоставлять налоговым органам все необходимые документы и информацию по требованию;

- Вести учет и правильно отражать операции с авансами, а также расчеты по НДС.

Соблюдение этих мер поможет продавцам избежать негативных последствий, связанных с неначислением НДС с авансов полученных.

Какую пользу можно извлечь при налоговом планировании?

-

Сокращение налоговых платежей: При помощи налогового планирования компания может оптимизировать свою налоговую нагрузку, что позволяет значительно снизить объем налоговых выплат. Это дает возможность сэкономить средства и инвестировать их в развитие бизнеса.

-

Учет возможностей налогового законодательства: Налоговое планирование предоставляет компании возможность изучить налоговое законодательство и использовать его в своих интересах. Это позволяет соблюдать требования закона, при этом минимизируя налоговые риски и избегая налоговых правонарушений.

-

Увеличение конкурентоспособности: Более эффективное использование налоговых льгот и льготных режимов позволяет компании создать конкурентное преимущество перед своими конкурентами. Это может привести к увеличению объема продаж, привлечению новых клиентов и укреплению позиций на рынке.

-

Улучшение имиджа компании: Компания, активно использующая налоговое планирование, может заручиться поддержкой государства и сообщества, так как она показывает свою ответственность перед налоговыми органами и обществом. Это может положительно сказаться на репутации компании и ее отношениях с партнерами и клиентами.

В целом, налоговое планирование является неотъемлемой частью управления финансами компании. Оно позволяет сократить налоговую нагрузку, соблюдать требования закона, улучшить конкурентоспособность и имидж компании. При этом важно помнить о необходимости соблюдения законодательства и этических принципов при проведении налогового планирования.