Один из основных факторов, влияющих на стоимость производства товаров, – затраты, которые несет предприятие. Затраты могут включать в себя расходы на сырье и материалы, заработную плату сотрудников, аренду помещений, электроэнергию, транспортировку и другие операционные издержки. Они являются необходимым механизмом для достижения цели производства и должны быть рационально управляемыми, чтобы обеспечить эффективность и прибыльность предприятия. Контроль и оптимизация затрат – ключевой аспект управления производством и успешных бизнесов.

Косвенные или прямые: как определить

Прямые затраты

Прямые затраты — это затраты, которые явно и прямо связаны с производством товаров. Они относятся к материалам, компонентам и другим ресурсам, которые используются в процессе производства. Такие затраты можно легко и точно отследить и присвоить конкретному продукту или партии товаров.

Примеры прямых затрат:

- Сырье и материалы

- Топливо и электроэнергия для оборудования

- Зарплата рабочих, непосредственно занятых в производстве

Определить прямые затраты достаточно просто, они являются неотъемлемой частью процесса производства и отражаются в прямых затратах на бухгалтерском учете.

Косвенные затраты

Косвенные затраты — это затраты, которые не могут быть непосредственно отнесены к конкретному продукту или партии товаров. Они являются общими для всего предприятия или производственного отдела и не могут быть точно измерены в отношении каждого товара или партии. Тем не менее, они все равно являются необходимыми для обеспечения производства товаров.

Примеры косвенных затрат:

- Зарплата административного персонала

- Аренда производственного помещения

- Обслуживание общественных площадей предприятия

Косвенные затраты часто являются постоянными и учитываются в бухгалтерии в виде накладных расходов или распределенных по различным статьям расходов.

| Вид затрат | Примеры |

|---|---|

| Прямые затраты | Сырье и материалы, топливо и электроэнергия, зарплата рабочих |

| Косвенные затраты | Зарплата административного персонала, аренда производственного помещения, обслуживание общественных площадей |

Важно различать между прямыми и косвенными затратами, чтобы правильно оценивать стоимость производства товаров и принимать решения, связанные с оптимизацией процесса производства и снижением затрат.

Моё дело Бюро: услуги бухгалтерского учета и налоговой оптимизации

Моё дело Бюро предоставляет профессиональные услуги в области бухгалтерского учета и налоговой оптимизации. У нас работает команда квалифицированных специалистов, которые готовы помочь вам справиться с финансовыми вопросами и обеспечить эффективное управление вашим бизнесом.

Услуги Моё дело Бюро:

- Ведение бухгалтерского учета

- Составление и сдача отчетности

- Расчет зарплаты и начисление налогов

- Контроль и анализ финансовой деятельности

- Налоговая оптимизация

- Подготовка документов для налоговых органов

Наша цель – обеспечить максимальную точность в учете и своевременное соблюдение требований налогового законодательства. Мы учитываем все затраты, связанные с производством товаров, чтобы помочь вам установить правильную стоимость продукции и оптимизировать налоговые платежи.

Преимущества работы с Моё дело Бюро:

- Опытные специалисты, знакомые с особенностями разных отраслей

- Индивидуальный подход к каждому клиенту

- Конфиденциальность и защита данных

- Эффективное и своевременное выполнение работ

- Комплексный подход к учету и налогообложению

- Консультации по вопросам финансового управления

| Таблица услуг | Стоимость |

|---|---|

| Ведение бухгалтерского учета | от 5000 руб. в месяц |

| Составление и сдача отчетности | от 3000 руб. за отчет |

| Расчет зарплаты и начисление налогов | от 2000 руб. за расчет |

Моё дело Бюро гарантирует высокое качество своих услуг и готовность помочь вам справиться с любыми финансовыми вопросами. Обратившись к нам, вы сможете сосредоточиться на развитии своего бизнеса, доверив финансовую сторону дела профессионалам.

Не откладывайте заботу о своих финансах на потом – свяжитесь с Моё дело Бюро прямо сейчас и получите консультацию квалифицированного специалиста!

Из чего складывается себестоимость

Себестоимость товара представляет собой сумму всех затрат, связанных с его производством. Она включает в себя не только материальные и финансовые затраты, но и трудовые и временные затраты, которые необходимы для создания товара.

Материалы и комплектующие

- Самая очевидная составляющая себестоимости — это материалы и комплектующие, которые используются в процессе производства товара. Это могут быть сырье, полуфабрикаты, ингредиенты или детали.

- Стоимость материалов зависит от их качества, количества и цены на рынке. Необходимо учесть как прямые затраты на материал, так и косвенные затраты на его доставку, хранение и обработку.

Трудовые затраты

- Другой важной составляющей себестоимости являются трудовые затраты. Это оплата труда работников, занятых в процессе производства товара.

- Трудовые затраты могут быть прямыми, когда работник занят напрямую в процессе производства, или косвенными, когда работник выполняет вспомогательные функции, связанные с производством.

Амортизация оборудования

- Себестоимость товара также включает амортизацию оборудования, используемого в процессе производства. Амортизация — это постепенное распределение стоимости оборудования на протяжении его срока службы.

- Амортизационные затраты учитываются для компенсации износа оборудования и для создания резерва на его замену в будущем.

Накладные расходы

- Кроме основных затрат, себестоимость товара может включать и накладные расходы, которые не относятся непосредственно к производству товара, но необходимы для его функционирования.

- Накладные расходы могут включать затраты на аренду помещения, коммунальные услуги, управленческие расходы и другие неотъемлемые издержки.

Затраты, связанные с производством товаров и составляющие себестоимость, имеют разные характеристики и взаимосвязи. Они должны быть учтены и проанализированы при расчете себестоимости товара, чтобы обеспечить его конкурентоспособность и рентабельность на рынке.

Как отразить расходы в декларации по налогу на прибыль

1. Какие расходы можно отразить в декларации

В декларации по налогу на прибыль можно отразить следующие виды расходов:

- Заработная плата сотрудников;

- Аренда помещений и оборудования;

- Закупка сырья и материалов;

- Транспортные расходы;

- Эксплуатационные расходы (коммунальные услуги, ремонт и техническое обслуживание оборудования);

- Налоги и сборы;

- Реклама и маркетинг;

- Консультационные услуги;

- Прочие расходы, связанные с производством и реализацией товаров.

2. Правила отражения расходов в декларации

При отражении расходов в декларации по налогу на прибыль следует придерживаться следующих правил:

- Документальное подтверждение. Все расходы должны быть документально подтверждены: договорами, счетами-фактурами, актами выполненных работ и т.д.

- Соответствие законодательству. Расходы должны быть в соответствии с требованиями налогового законодательства. Не все расходы могут быть учтены как расходы на производство товаров.

- Адекватность. Расходы должны быть адекватными и не превышать обычные объемы и ставки, которые приняты в данной отрасли.

- Разумность. Расходы должны быть разумными и не вызывать сомнений налоговых органов.

- Отдельное учетное описание. Каждая группа расходов должна иметь отдельное учетное описание, чтобы легко определить их назначение и цель.

3. Пример отражения расходов в декларации

Приведем пример отражения расходов в декларации по налогу на прибыль:

| Вид расходов | Сумма расходов |

|---|---|

| Заработная плата сотрудников | 500 000 рублей |

| Аренда помещений и оборудования | 200 000 рублей |

| Закупка сырья и материалов | 300 000 рублей |

| Транспортные расходы | 50 000 рублей |

| Эксплуатационные расходы | 100 000 рублей |

| Налоги и сборы | 150 000 рублей |

| Реклама и маркетинг | 80 000 рублей |

| Консультационные услуги | 30 000 рублей |

| Прочие расходы | 70 000 рублей |

| Итого расходы | 1 480 000 рублей |

Отражение расходов в декларации по налогу на прибыль требует внимательности и аккуратности. Соблюдение указанных правил поможет избежать ошибок и проблем с налоговыми органами, а также максимизировать вычеты и минимизировать налоговую нагрузку на предприятие.

Влияние себестоимости на эффективность работы

Определение себестоимости

Себестоимость — это совокупность затрат, которые связаны с производством товаров или оказанием услуг. Она включает в себя следующие компоненты:

- Сырье и материалы;

- Затраты на труд;

- Амортизацию оборудования;

- Накладные расходы;

- Прочие затраты.

Себестоимость представляет собой итоговую сумму затрат, которая распределяется на каждый произведенный товар или оказанную услугу.

Влияние себестоимости на эффективность работы

Высокая себестоимость производства товаров может негативно сказываться на эффективности работы предприятия. Она может привести к следующим последствиям:

- Снижение прибыли. Если себестоимость товаров высока, то для получения прибыли необходимо устанавливать высокую цену. В результате, спрос на товар может снизиться, что приведет к снижению объемов продаж и уменьшению прибыли.

- Конкурентоспособность. Высокая себестоимость может сделать товары неконкурентоспособными на рынке. В условиях жесткой конкуренции предприятие может потерять рыночные позиции и клиентов.

- Неэффективное использование ресурсов. При высокой себестоимости, предприятие может не эффективно использовать свои ресурсы. Например, затраты на труд могут быть завышены из-за низкой производительности сотрудников или неэффективных методов производства.

- Ограничение возможностей развития. Высокая себестоимость может ограничить возможности предприятия для инвестиций в новое оборудование, исследования и разработки, маркетинг и т.д. Это может привести к заторможенности развития и упущению конкурентных преимуществ.

В целом, снижение себестоимости производства товаров является важным фактором для повышения эффективности работы предприятия. Это может быть достигнуто путем оптимизации затрат, улучшения производственных процессов, внедрения новых технологий и т.д.

| Польза снижения себестоимости | Преимущества |

|---|---|

| Увеличение прибыли | Снижение себестоимости позволяет увеличить прибыль предприятия, так как необходимо продать меньший объем товаров для покрытия затрат и получения прибыли. |

| Повышение конкурентоспособности | Снижение себестоимости позволяет предприятию устанавливать более конкурентоспособные цены на свои товары, что привлекает клиентов и увеличивает объемы продаж. |

| Эффективное использование ресурсов | Снижение себестоимости позволяет предприятию эффективнее использовать свои ресурсы, так как затраты на них уменьшаются. Это может быть достигнуто, например, за счет оптимизации рабочих процессов и повышения производительности труда. |

Таким образом, себестоимость производства товаров является важным фактором, который необходимо учитывать для обеспечения эффективности работы предприятия. Снижение себестоимости позволяет увеличить прибыль, повысить конкурентоспособность и эффективность использования ресурсов предприятия.

Источники:

- https://www.zakon.kz/5003425-kak-sebestoimost-vliiaet-na.html

- https://habr.com/ru/post/228341/

- https://www.moscow-institute.ru/prinuditelnoe-samoposledovanie/sebestoimost-proizvodstvawikipediyaznachenie-25848.html

Методы оптимизации налогов

Ниже приведены некоторые из этих методов:

Регистрация предприятия в стране с низкими налоговыми ставками

Один из самых распространенных методов оптимизации налогов – это выбор места регистрации предприятия в стране или регионе с более низкими налоговыми ставками. Например, некоторые оффшорные юрисдикции предлагают предпринимателям особые налоговые льготы, что позволяет снизить затраты на уплату налогов.

Использование налоговых вычетов и льгот

Другой метод оптимизации налогов – это использование налоговых вычетов и льгот, предусмотренных законодательством. Некоторые виды деятельности или виды расходов могут быть освобождены от налогообложения или иметь более низкие налоговые ставки. Важно быть внимательным к налоговому законодательству, чтобы правильно использовать эти вычеты и льготы.

Оптимизация затрат через схемы легальной налоговой оптимизации

Оптимизация затрат путем использования схем легальной налоговой оптимизации – это еще один метод, который может быть использован предприятиями. При этом предприятие внимательно анализирует свои затраты и налоговые обязательства, и разрабатывает схемы, позволяющие снизить затраты на налоги.

Трансфертное ценообразование

Трансфертное ценообразование – это метод оптимизации налогов, используемый предприятиями, имеющими связанные структуры или филиалы в разных странах. Суть метода заключается в установлении цен между связанными структурами на внутренние сделки. Правильная настройка трансфертного ценообразования позволяет снизить налоговые обязательства в одной стране и увеличить их в другой.

Использование налоговых соглашений

Некоторые страны имеют международные налоговые соглашения, которые регулируют взаимоотношения в области налогообложения между двумя странами. Использование таких соглашений позволяет предприятиям снизить эффективную налоговую ставку или избежать двойного налогообложения.

| Метод оптимизации налогов | Описание |

|---|---|

| Регистрация предприятия в стране с низкими налоговыми ставками | Выбор места регистрации предприятия в стране или регионе с более низкими налоговыми ставками |

| Использование налоговых вычетов и льгот | Использование предусмотренных законодательством налоговых вычетов и льгот |

| Оптимизация затрат через схемы легальной налоговой оптимизации | Разработка схем, позволяющих снизить затраты на налоги |

| Трансфертное ценообразование | Установление цен между связанными структурами на внутренние сделки |

| Использование налоговых соглашений | Использование международных налоговых соглашений для снижения налоговых обязательств |

Оптимизация налогов – это важный инструмент для снижения затрат предприятий. Однако необходимо помнить, что оптимизация должна быть легальной и соответствовать законодательству. В случае нарушений законодательства, предприятие может столкнуться с серьезными штрафами и преследованием со стороны налоговых органов.

Получите бесплатные чек-листы для упрощенной и общей системы налогообложения!

Рассчитывая затраты на производство товаров, очень важно учесть все возможные расходы, чтобы точно определить стоимость продукции. Налоговая система также требует внимания, поскольку для различных категорий предприятий применяются разные правила налогообложения.

Упрощенная система налогообложения (УСН)

УСН – это упрощенная форма налогообложения, которую могут использовать предприниматели, работающие в определенных сферах деятельности с ограниченным оборотом. В этом случае, затраты связанные с производством товаров, определяют базу для налогообложения.

- Закупка сырья и материалов;

- Расходы на аренду, коммунальные платежи и услуги связи;

- Зарплата сотрудников и социальные отчисления;

- Транспортные расходы;

- Услуги бухгалтера;

- Прочие расходы, необходимые для производства товара.

Общая система налогообложения (ОСНО)

Предприятия, которые не могут воспользоваться УСН, подпадают под ОСНО, где расходы, связанные с производством товаров, также учитываются для определения налогооблагаемой базы.

- Затраты на закупку сырья и материалов;

- Амортизация оборудования и прочих активов;

- Оплата труда и социальные отчисления;

- Аренда производственных помещений;

- Затраты на рекламу и маркетинг;

- Услуги бухгалтера;

- Прочие расходы, связанные с производством товаров.

Бесплатные чек-листы для ОСНО и УСН

Чтобы быстро и точно определить все расходы и не забыть ни одну позицию, мы предлагаем вам бесплатные чек-листы для ОСНО и УСН. Эти удобные инструменты помогут вам полноценно учесть все затраты связанные с производством товаров и составить аккуратный список расходов для учета налогов.

Пример позиций в чек-листе для ОСНО:

- Затраты на сырье и материалы.

- Заработная плата сотрудников.

- Аренда производственных помещений.

- Транспортные расходы.

- Расходы на маркетинг и рекламу.

- Прочие затраты, связанные с производством.

Пример позиций в чек-листе для УСН:

- Закупка сырья и материалов.

- Аренда производственных помещений.

- Зарплата сотрудников.

- Транспортные расходы.

- Услуги бухгалтера.

- Прочие расходы, необходимые для производства товара.

Не упустите возможность использовать эти удобные чек-листы, чтобы иметь всю необходимую информацию о затратах на производство товаров и правильно составить бухгалтерскую отчетность! Получите бесплатные чек-листы для ОСНО и УСН прямо сейчас!

Два вида расходов

Расходы, связанные с производством товаров, могут быть разделены на два вида: переменные расходы и постоянные расходы. Каждый из этих видов имеет свои особенности и важность при определении общих затрат на производство.

1. Переменные расходы

Переменные расходы — это затраты, которые меняются пропорционально уровню производства товаров. Они напрямую зависят от объема выпускаемой продукции и могут включать следующие элементы:

- Сырье и материалы

- Трудовые затраты

- Электроэнергия и другие коммунальные услуги, связанные с производством

Переменные расходы необходимо учитывать, так как они напрямую влияют на себестоимость продукции и могут серьезно повлиять на прибыль предприятия. Оптимизация переменных расходов может помочь снизить затраты и повысить конкурентоспособность товара.

2. Постоянные расходы

Постоянные расходы — это затраты, которые остаются постоянными вне зависимости от уровня производства товаров. Они не меняются пропорционально объему продукции и могут включать следующие элементы:

- Аренда или ипотечные платежи за помещения и оборудование

- Страхование

- Зарплата административного персонала

- Налоги и сборы

Важно учесть постоянные расходы при планировании бизнеса, так как они неизбежны и могут значительно увеличить общие затраты на производство товаров. Эффективное управление постоянными расходами может помочь сохранить финансовую стабильность предприятия.

- Расходы связанные с производством товаров можно разделить на переменные и постоянные.

- Переменные расходы зависят от объема производства и включают сырье, материалы, трудозатраты и коммунальные услуги.

- Постоянные расходы остаются неизменными и могут включать аренду, страхование, зарплаты и налоги.

- Управление затратами, в том числе и переменными и постоянными, является важным аспектом успешного бизнеса.

| Переменные расходы | Постоянные расходы |

|---|---|

| Сырье и материалы | Аренда помещений |

| Трудовые затраты | Страхование |

| Электроэнергия | Зарплата административного персонала |

Как видно из таблицы, переменные и постоянные расходы имеют разные характеристики и могут значительно варьироваться в зависимости от типа бизнеса. Учет и оптимизация обоих видов расходов являются важными задачами предпринимателя или бухгалтера.

Что входит в расходы, связанные с производством и реализацией

В процессе производства и реализации товаров предприятию необходимо учесть различные затраты, которые связаны с этой деятельностью. Эти расходы включают в себя:

Материальные затраты

Материальные затраты включают все расходы на приобретение и использование сырья, комплектующих, материалов и других необходимых материалов для производства товаров. Это может включать в себя покупку сырья у поставщиков, транспортировку материалов на предприятие, а также их хранение и использование в процессе производства.

Трудовые затраты

Трудовые затраты связаны с оплатой труда рабочих и сотрудников предприятия, занятых в процессе производства и реализации товаров. В эти затраты включается заработная плата работников, а также дополнительные выплаты, такие как премии и надбавки за выполнение определенных задач.

Затраты на аренду и содержание производственных помещений

Для производства товаров необходимо иметь производственные помещения, в которых будет осуществляться процесс производства. Затраты на аренду и содержание этих помещений включают в себя оплату аренды, коммунальные платежи, ремонт и обслуживание технических систем и другие расходы, связанные с использованием производственных помещений.

Расходы на энергоносители

Производство товаров требует энергозатрат, поэтому в расходы предприятия входят затраты на энергоносители, такие как электроэнергия, газ, топливо и другие ресурсы, необходимые для работы оборудования и процессов производства.

Затраты на оборудование и инструменты

Для производства товаров необходимо наличие специального оборудования и инструментов. Затраты на их приобретение, а также обслуживание, ремонт и замену в случае необходимости, входят в состав расходов, связанных с производством и реализацией.

Расходы на маркетинг и рекламу

Для успешной реализации товаров необходимо проводить маркетинговые и рекламные активности. Расходы на разработку и реализацию маркетинговых стратегий, создание рекламных материалов, организация мероприятий по продвижению товаров и другие затраты, связанные с маркетингом и рекламой, также включаются в общие расходы предприятия.

Прочие расходы

Кроме вышеперечисленных расходов, в процессе производства и реализации товаров могут возникать и другие затраты. Например, это могут быть затраты на упаковку и транспортировку готовой продукции, расходы на страхование предприятия, налоги и другие обязательные платежи, а также различные административные расходы.

Все эти расходы необходимо учесть и включить в стоимость производимых товаров, чтобы определить их конечную цену на рынке. Учет всех затрат, связанных с производством и реализацией, является важным элементом планирования и управления предприятием.

Какие расходы относятся к прямым и косвенным

В процессе производства товаров возникают различные затраты, которые можно разделить на две основные категории: прямые и косвенные расходы. Каждая из этих категорий имеет свои особенности и влияет на финансовую составляющую предприятия.

Прямые расходы

Прямые расходы включают затраты, которые непосредственно связаны с производством конкретного товара или услуги. Они способствуют его созданию и непосредственно влияют на стоимость производства. Прямые расходы являются неотъемлемой частью производственных издержек и включают следующие составляющие:

- Сырье и материалы: закупка необходимых компонентов, материалов и сырья, которые используются при производстве товара.

- Трудовые затраты: оплата заработной платы работникам, непосредственно участвующим в процессе производства.

- Энергозатраты: расходы на электроэнергию, газ, воду и другие ресурсы, необходимые для работы производственного оборудования.

- Инструменты и оборудование: затраты на покупку, обслуживание и ремонт оборудования, используемого при производстве товаров.

Прямые расходы являются переменными и напрямую зависят от объема производства. Чем больше товаров производится, тем больше прямых затрат потребуется.

Косвенные расходы

Косвенные расходы представляют собой затраты, которые не могут быть точно отнесены к определенному товару или услуге, так как они общие для всего предприятия. Они необходимы для поддержки производства в целом и включают:

- Административные расходы: затраты на управленческий персонал, которые отвечают за планирование, контроль и организацию производства.

- Общехозяйственные расходы: затраты, связанные с содержанием помещений, коммунальными услугами, охраной, арендой и т.д.

- Маркетинговые расходы: затраты на рекламу, продвижение товаров, исследования рынка и т.д.

- Финансовые расходы: затраты на погашение кредитов, выплату процентов и прочие финансовые обязательства.

Косвенные расходы являются постоянными или полуфиксированными и не зависят от объема производства. Они рассчитываются на основе различных показателей, таких как сумма активов предприятия или общая численность работников.

Прямые и косвенные расходы являются неотъемлемой частью производственного процесса. Правильное учет и оптимизация этих затрат могут помочь предприятию повысить эффективность и конкурентоспособность.

Виды себестоимости

1. Прямая себестоимость

Прямая себестоимость – это сумма затрат, которая непосредственно связана с производством конкретного товара или оказанием услуги. В ее состав включаются следующие элементы:

- Сырье и материалы

- Зарплата и премии рабочих

- Электроэнергия и вода

- Амортизация оборудования

Прямая себестоимость является основным показателем для расчета продукционных затрат и определения цены на товар.

2. Косвенная себестоимость

Косвенная себестоимость – это сумма затрат, которая не может быть прямо привязана к конкретному товару или услуге и распределяется на основе определенных ключевых факторов. В ее состав могут входить:

- Аренда помещений и обслуживание

- Страхование и налоги

- Управленческие и общехозяйственные расходы

Косвенная себестоимость учитывается для оценки эффективности производства в целом и определения прибыли компании.

3. Полная себестоимость

Полная себестоимость – это сумма прямой и косвенной себестоимости. Она затрагивает все затраты, связанные с производством товаров или оказанием услуги, включая прямые и косвенные расходы. Полная себестоимость используется для определения эффективности использования ресурсов и принятия управленческих решений.

| Вид себестоимости | Описание | Примеры затрат |

|---|---|---|

| Прямая | Сумма затрат, связанная с производством конкретного товара или услуги | Сырье, материалы, зарплата рабочих |

| Косвенная | Сумма затрат, не прямо привязанная к конкретному товару или услуге | Аренда помещений, страхование, управленческие расходы |

| Полная | Сумма прямой и косвенной себестоимости | Все затраты, связанные с производством товаров или услуги |

Знание и учет разных видов себестоимости позволяют более точно определить стоимость продукции, контролировать затраты и повышать эффективность производства.

Бухгалтерский и налоговый учет: важность и основные принципы

Бухгалтерский учет имеет множество функций, включая:

- регистрацию всех финансовых транзакций;

- подготовку финансовой отчетности;

- оценку финансового состояния и результатов деятельности организации;

- поддержку принятия управленческих решений;

- соблюдение требований законодательства.

Налоговый учет, в свою очередь, направлен на регистрацию и контроль налоговых обязательств, а также на определение налоговой базы для расчета налоговых платежей.

Принципы бухгалтерского учета

При ведении бухгалтерского учета соблюдаются следующие принципы:

- Принцип начисления — доходы и расходы отражаются в бухгалтерии в момент их возникновения, независимо от фактической оплаты.

- Принцип достоверности — информация, отраженная в бухгалтерии, должна быть точной, полной и надежной.

- Принцип сохранности — все финансовые документы должны быть сохранены и доступны для проверок и аудита.

- Принцип непрерывности — учет осуществляется непрерывно и ведется за каждым финансовым периодом.

- Принцип сопоставимости — финансовые результаты должны быть сопоставимыми между разными периодами времени и разными организациями.

Основные принципы налогового учета

Налоговый учет также имеет свои основные принципы:

- Принцип налогообложения — основная задача налогового учета заключается в правильном определении налоговых обязательств организации.

- Принцип налоговой базы — определение налоговой базы происходит на основе бухгалтерской отчетности и требований налогового законодательства.

- Принцип контроля — налоговый учет предоставляет возможность контролировать исполнение налоговых обязательств и своевременно реагировать на изменения в налоговом законодательстве.

- Принцип декларирования — налоговая декларация отражает информацию о налоговых обязательствах организации и предоставляется в соответствии с требованиями налогового законодательства.

Таким образом, бухгалтерский и налоговый учет являются неотъемлемыми частями финансовой деятельности организации и позволяют правильно и своевременно отражать и контролировать финансовые операции, а также соблюдать требования налогового законодательства.

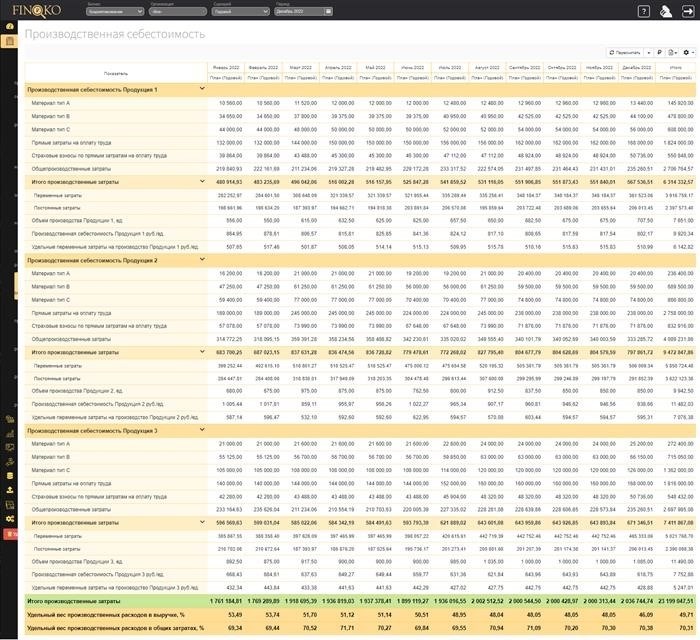

Пример вычисления стоимости производства в сервисе Финоко

В процессе производства товаров существует множество затрат, которые необходимо учесть для определения общей стоимости производства. Сервис Финоко предоставляет удобный инструмент для вычисления этих затрат и позволяет получить детальную информацию о стоимости производства.

1. Определение сырья и материалов

Первым шагом в вычислении стоимости производства является определение необходимого сырья и материалов, которые требуются для изготовления товара. Сервис Финоко позволяет указать типы и количество сырья и материалов, а также их стоимость. Это дает возможность точно рассчитать затраты, связанные с приобретением необходимых материалов.

2. Расчет затрат на рабочую силу

Производство товаров невозможно без участия рабочей силы. Финоко позволяет указать количество работников, их заработную плату и количество часов, затрачиваемых на производство. Сервис автоматически рассчитывает общую стоимость труда и добавляет эту сумму к общим затратам на производство.

3. Учет прочих затрат

В процессе производства товаров возникают прочие затраты, которые также необходимо учесть для определения общей стоимости. К таким затратам можно отнести аренду помещения, коммунальные платежи, страховку и прочие расходы. Финоко предоставляет возможность учесть все эти затраты и добавить их к общей сумме стоимости производства.

4. Итоговая стоимость производства

Сервис Финоко автоматически складывает все учтенные затраты и предоставляет итоговую стоимость производства товаров. Это позволяет предпринимателям точно определить стоимость и прибыльность производства и принять обоснованные решения в планировании бизнеса.

Использование сервиса Финоко для вычисления стоимости производства позволяет получить детальную и точную информацию о затратах, связанных с производством товаров. Это делает процесс планирования бизнеса более эффективным и помогает предпринимателям принять обоснованные решения.

Как рассчитать себестоимость: формула и пример

Как правило, себестоимость состоит из следующих компонентов:

- Сырья и материалов

- Зарплат и премий рабочих

- Амортизации оборудования

- Электроэнергии и коммунальных услуг

- Транспортных и логистических расходов

- Прочих непосредственных затрат

Для расчета себестоимости можно использовать следующую формулу:

Себестоимость = сумма всех затрат на производство товаров или услуг

Приведем пример расчета себестоимости для предприятия по производству мебели:

- Сырье и материалы: 500 000 руб.

- Зарплата и премии рабочих: 300 000 руб.

- Амортизация оборудования: 100 000 руб.

- Электроэнергия и коммунальные услуги: 50 000 руб.

- Транспортные и логистические расходы: 30 000 руб.

- Прочие непосредственные затраты: 20 000 руб.

Суммируем все затраты: 500 000 + 300 000 + 100 000 + 50 000 + 30 000 + 20 000 = 1 000 000 руб.

Таким образом, себестоимость производства мебели на данном предприятии составляет 1 000 000 руб.

Расчет себестоимости позволяет предпринимателям оценить стоимость производства своих товаров или услуг, определить конкурентоспособность на рынке и принять меры для улучшения эффективности производства.

Как определить производственную себестоимость товаров

Чтобы определить производственную себестоимость товаров, необходимо учесть следующие факторы:

1. Затраты на сырье и материалы

Сырье и материалы играют ключевую роль в производстве товаров. В процессе определения себестоимости необходимо учесть стоимость сырья и материалов, используемых для производства, а также затраты на их доставку и хранение.

2. Рабочая сила

Затраты на рабочую силу также должны быть учтены при определении производственной себестоимости товаров. Это включает заработную плату работников, а также дополнительные расходы, такие как налоги и отчисления.

3. Амортизация оборудования

Амортизация оборудования, используемого в производственном процессе, также должна быть учтена. Амортизация – это постепенное износование и старение оборудования, которое должно быть учтено при расчете себестоимости товаров.

4. Прямые и непрямые затраты

Прямые затраты – это затраты, непосредственно связанные с производством товаров, например, заработная плата рабочих на производственной линии. Непрямые затраты – это затраты, которые не могут быть отнесены напрямую к конкретному товару, например, затраты на административный персонал или на рекламную кампанию.

5. Дополнительные затраты

Кроме основных затрат, необходимо учесть и дополнительные затраты, такие как энергозатраты, транспортные расходы и затраты на упаковку.

Суммируя все вышеперечисленные факторы, предприятие сможет определить точную производственную себестоимость своих товаров. Это поможет более эффективно планировать бюджет, контролировать затраты и повышать рентабельность производства.

Чем отличаются прямые и косвенные расходы для налогового учета

Прямые расходы

Прямые расходы являются затратами, которые можно однозначно отнести к конкретному товару или процессу его производства. Это могут быть затраты на сырье, материалы, компоненты, оплата труда работников, связанных с производством товара. Прямые расходы учитываются непосредственно в себестоимости товара и полностью учитываются при определении налоговой базы.

Прямые расходы отражаются в учете на протяжении всего процесса производства. Они легко идентифицируются и связаны непосредственно с конкретным товаром. Прямые расходы позволяют точно определить затраты на производство и соотношение между затратами и доходами.

Косвенные расходы

Косвенные расходы – это затраты, которые нельзя четко отнести к конкретному товару или процессу его производства. Они охватывают общехозяйственные расходы, такие как аренда помещения, коммунальные услуги, налоги, обслуживание оборудования и другие непрямые расходы.

Косвенные расходы не могут быть полностью отнесены к определенному товару, поэтому они распределяются между различными товарами или видами продукции на основе определенных методов распределения расходов. Наиболее распространенным методом является распределение расходов на основе доли выручки каждого товара в общей выручке предприятия.

Итог

Прямые и косвенные расходы имеют существенное значение для налогового учета. Прямые расходы позволяют точно определить затраты на производство конкретного товара и полностью учитываются при определении налоговой базы. Косвенные расходы, хотя и не относятся прямо к конкретному товару, также важны, так как их необходимо учесть и распределить между различными товарами или видами продукции для правильного определения налоговой базы.

Правильное учет и анализ прямых и косвенных расходов позволяют более точно определить финансовые показатели предприятия, принять обоснованные управленческие решения и полностью соблюсти требования налогового законодательства.