Упрощенная система налогообложения (УСН) включает в себя ряд свободных от налога видов деятельности. При выборе данной системы, предпринимателю необходимо определиться с объектом налогообложения, то есть с видом деятельности, по которому будет осуществляться уплата налогов. Объект налогообложения для УСН определяется в соответствии с действующим законодательством и может быть различным для разных видов предпринимательства.

Последовательность шагов при выборе УСН как объекта налогообложения

1. Ознакомление с основными принципами УСН:

- УСН предназначена для малого и среднего бизнеса;

- Невозможность вычета НДС поставщикам;

- Фиксированный налоговый платеж, зависящий от вида деятельности и оборота;

- Простые правила учета и декларирования.

2. Проверка соответствия своей деятельности критериям УСН:

| Виды деятельности | УСН для ИП | УСН для ООО |

|---|---|---|

| Товары | До 150 млн. руб. в год | До 150 млн. руб. в год |

| Услуги (кроме туристических) | До 60 млн. руб. в год | До 100 млн. руб. в год |

| Туристические услуги | До 250 млн. руб. в год | До 250 млн. руб. в год |

3. Оценка выгодности УСН:

- Сравнить стоимость УСН с другими налоговыми режимами;

- Проанализировать потенциальные налоговые льготы и преимущества;

- Учесть ограничения и возможные сложности в учете и отчетности.

4. Получение справки о необходимых документах:

Справку можно получить в налоговой инспекции или на портале госуслуг. Обычно требуются документы, подтверждающие наличие права пользования помещениями, регистрацию юридического лица, договоры и т.д.

5. Оформление регистрации:

- Зарегистрировать индивидуального предпринимателя в налоговой инспекции или с помощью портала госуслуг;

- Оформить дополнительные документы, если учредители — юридические лица;

- Получить свидетельство о регистрации в налоговой инспекции.

После выполнения этих шагов, предприниматель сможет стать участником УСН и получать преимущества этой системы налогообложения.

Что вы узнаете?

В данной статье вы узнаете об особенностях упрощенной системы налогообложения (УСН) и об объектах налогообложения по этой системе.

Мы рассмотрим следующие вопросы:

1. Что такое упрощенная система налогообложения?

Упрощенная система налогообложения (УСН) представляет собой специальный налоговый режим, который применяется для налогообложения некоторых категорий предпринимателей и организаций. Он предоставляет упрощенные процедуры ведения бухгалтерии и упрощенный порядок уплаты налогов.

2. Какие объекты налогообложения существуют по упрощенной системе налогообложения?

При применении УСН объектами налогообложения могут быть:

- Доходы от реализации товаров (работ, услуг)

- Доходы от предоставления имущества в аренду

- Доходы от продажи акций и других ценных бумаг

- Доходы от продажи недвижимости или иного имущества

- Дивиденды и проценты

- Прочие доходы, предусмотренные законодательством

3. Какие виды деятельности исключены из упрощенной системы налогообложения?

Некоторые виды деятельности исключены из упрощенной системы налогообложения и подлежат обязательному применению общей системы налогообложения. К таким видам относятся:

- Банковская деятельность

- Страховая деятельность

- Деятельность по оказанию юридических и бухгалтерских услуг

- Деятельность по оказанию аудиторских услуг

- Работа нотариуса

- Прочие виды деятельности, которые законом не допускаются к применению УСН

4. Какие преимущества и недостатки имеет упрощенная система налогообложения?

Преимущества применения УСН:

- Упрощенные процедуры ведения бухгалтерского учета

- Учет расходов в виде фиксированного процента от дохода

- Упрощенный порядок уплаты налогов и отсутствие необходимости вести учет НДС

Недостатки применения УСН:

- Ограничение по обороту для применения УСН

- Ограничение по количеству работников

- Ограничение в выборе системы налогообложения

- Ограниченное количество расходов, учитываемых при исчислении налоговой базы

Комментарий к ст. 346.14 НК РФ

Статья 346.14 Налогового кодекса РФ регулирует вопросы, связанные с упрощенной системой налогообложения для определенных категорий организаций и индивидуальных предпринимателей. Данная статья устанавливает порядок применения усн и определяет объекты налогообложения в рамках этой системы.

Определение объектов налогообложения

Перечень объектов налогообложения в усн определен п.п. 1-16 ст. 346.14 НК РФ. В таблице ниже приведены эти объекты и соответствующие ставки налога, которые распространяются на каждый объект.

| Объект налогообложения | Ставка налога, % |

|---|---|

| Производство и реализация товаров | 6% |

| Выполнение работ, оказание услуг | 6% |

| Передача имущественных прав | 6% |

| Розничная торговля | 5% |

| Общественное питание | 5% |

| Предоставление мест для размещения рекламы | 5% |

| Транспортные услуги | 6% |

| Страхование | 6% |

Возможности и ограничения

Усн предоставляет определенные преимущества для организаций и индивидуальных предпринимателей. К ним относятся:

- упрощенная система ведения бухгалтерского учета;

- сниженные ставки налога в сравнении с общей системой налогообложения;

- упрощенная процедура уплаты налогов и отчетности.

Однако, усн также имеет некоторые ограничения. Например, данную систему не могут применять организации, являющиеся крупными налогоплательщиками, либо осуществляющие деятельность в отраслях, где применение усн запрещено.

Статья 346.14 НК РФ является основным источником правовых норм, регулирующих порядок применения усн и определяющих объекты налогообложения в этой системе. Она устанавливает основные правила и преимущества, которые организации и индивидуальные предприниматели могут получить при использовании усн.

Дополнительные аргументы для оценки

Законодательство предоставляет дополнительные аргументы, которые необходимо учесть при оценке объекта налогообложения в рамках упрощенной системы налогообложения.

Рассмотрим основные факторы, которые могут повлиять на оценку:

1. Тип деятельности

- Критерии оценки различаются в зависимости от вида деятельности.

- Учитывайте особенности, связанные с видом продукции или услуги, которую предоставляет организация.

- Оценивайте комплексно все параметры и свойства товаров или услуг для достоверного определения их стоимости.

2. Регион

- Уровень конкуренции и спрос на товары или услуги может значительно различаться в разных регионах.

- Учитывайте стоимостную политику конкурентов в данном регионе, а также особенности спроса и предложения.

- Исследуйте рыночные условия, чтобы определить, какие факторы могут влиять на цену объекта налогообложения в каждом конкретном регионе.

3. Качество товаров или услуг

Качество товаров или услуг может стать дополнительным аргументом для оценки объекта налогообложения:

- Выясните, какие параметры качества наиболее важны для потребителей и как они могут повлиять на стоимость товара или услуги.

- Осознайте, что высокое качество может быть одним из факторов, определяющих спрос и готовность клиентов платить большую сумму.

- Проанализируйте, какие функциональные и эстетические характеристики товаров или услуг могут повысить их стоимость.

4. Репутация бренда

Учитывайте репутацию бренда при оценке объекта налогообложения:

- Популярные бренды могут иметь причину установить более высокую цену за свои товары или услуги.

- Репутация бренда может быть связана с качеством, надежностью или уникальностью предлагаемых продуктов или услуг.

- Оценивайте степень узнаваемости и значимости бренда на рынке и учитывайте это при определении стоимости объекта налогообложения.

| Фактор | Влияние на оценку |

|---|---|

| Уникальность товара или услуги | Может повысить стоимость объекта налогообложения |

| Популярность бренда | Может увеличить спрос и готовность клиентов платить больше |

| Наличие дополнительных услуг | Может повысить ценность объекта налогообложения |

В целом, оценка объекта налогообложения требует комплексного подхода, учета особенностей деятельности и рыночных условий. Дополнительные факторы, такие как тип деятельности, регион, качество товаров или услуг, и репутация бренда, должны быть приняты во внимание для достоверной оценки стоимости объекта.

Как рассчитывать налог на УСН в 2026

Для рассчета налога на УСН в 2026 году необходимо учесть следующие факторы:

1. Определение объекта налогообложения

В соответствии с законодательством объектом налогообложения в рамках УСН может являться доход предпринимателя. Ведение учета доходов и расходов категоризирует объекты налогообложения и устанавливает ставки для их определения.

2. Выбор вида деятельности предпринимателя

УСН предоставляет различные виды деятельности для предпринимателей: общий режим, упрощенный режим, возможность применять единый налог на вмененный доход, патентную систему налогообложения. В зависимости от выбора вида деятельности, предприниматель определяет размер и способ уплаты налога.

3. Определение ставки налога

В 2026 году определение ставки налога в УСН будет зависеть от вида деятельности и размера годового дохода. Обычно ставки налога выражаются в процентах и могут различаться в зависимости от выбранного вида деятельности.

4. Учет доходов и расходов

В рамках УСН важно правильно вести учет доходов и расходов, чтобы определить основу для начисления налога. Предпринимателю необходимо учесть все доходы, полученные от своей деятельности, а также расходы, которые можно учесть при определении налоговой базы.

5. Получение налогового вычета

Предприниматели, работающие на УСН, также имеют право на получение налоговых вычетов. Налоговый вычет может снизить общую сумму налога, подлежащую уплате.

6. Соблюдение сроков и порядка уплаты налога

При работе в рамках УСН предприниматель обязан соблюдать сроки и порядок уплаты налога. Как правило, налоги уплачиваются ежемесячно или ежеквартально в зависимости от вида деятельности и объемов дохода.

Пример расчета налога на УСН в 2026 году:

| Вид деятельности | Годовой доход | Ставка налога | Сумма налога |

|---|---|---|---|

| Розничная торговля | 1 000 000 руб. | 6% | 60 000 руб. |

| Услуги | 500 000 руб. | 15% | 75 000 руб. |

При рассчете налога на УСН в 2026 году необходимо учесть объект налогообложения, выбрать вид деятельности, определить ставку налога, вести учет доходов и расходов, получить налоговый вычет и соблюдать сроки и порядок уплаты налога. Расчет налога может быть упрощен, если использовать специализированное программное обеспечение или обратиться к профессиональным бухгалтерам.

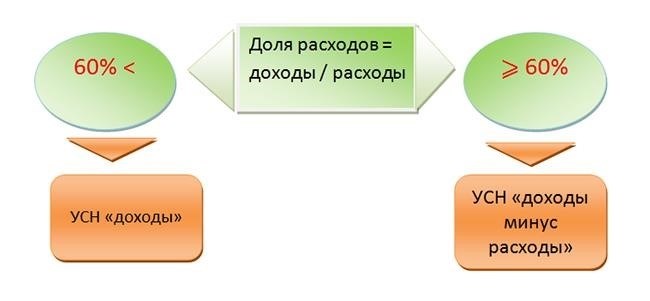

Варианты объекта налогообложения

В рамках упрощенной системы налогообложения (УСН) предусмотрены два варианта объекта налогообложения: доходы или доходы минус расходы. Оба варианта имеют свои особенности и применяются в зависимости от вида деятельности и объема доходов.

1. Налогообложение по доходам

При выборе этого варианта объектом налогообложения являются доходы предприятия. Налоговая база определяется на основе суммы всех доходов за месяц, включая продажу товаров (работ, услуг), получение доходов от аренды, проценты и прочие виды доходов, за исключением страховых выплат.

Сумма налога определяется путем умножения налоговой ставки на доходы предприятия за месяц. Налоговая ставка зависит от вида деятельности и объема доходов и устанавливается государством.

2. Налогообложение по доходам минус расходы

В этом варианте объектом налогообложения является разница между доходами и расходами предприятия. Налоговая база определяется путем вычета из суммы всех доходов за месяц всех расходов и издержек, связанных с осуществлением деятельности. К расходам относятся затраты на закупку товаров (работ, услуг), аренду, проценты по кредитам, налоги и другие расходы.

Сумма налога определяется путем умножения налоговой ставки на полученную разницу между доходами и расходами за месяц. Налоговая ставка зависит от вида деятельности и объема доходов и также устанавливается государством.

Оба варианта объекта налогообложения в рамках УСН позволяют предприятиям упростить процедуру ведения учета и уплаты налогов. Какой вариант выбрать зависит от конкретных условий и потребностей предприятия.